2018年新能源汽車政策新補貼方案 產業鏈龍頭企業或將迎來業績爆發期

2017年第一個月,新能源乘用車銷量同比下滑65.5%,第二個月下滑29.4%,但從第三月起,銷量開始爆發性增長,2017年10月銷量增長達92.5%,1-10月銷量26萬輛,同比增長36.1%,這是2016年12月份修訂的新能源汽車補貼政策延后的政策效果,行業反應滯后了近三個月。

值的注意的是,新的補貼方案和2017年(2016年12月份修訂)的補貼方案具有一定的差異,其中2017年的補貼方案財政補貼是縮水的,但2018年的卻是大幅度增加的,對于有能力、有技術的企業來說,這無疑是一種巨大的激勵政策。

但上述兩個補貼方案較之前門檻都是提高的,如果政策效果與行業反應具有時差,那么2018年新能源汽車新的補貼方案是否重演2017年的增長路徑呢?行業會有怎樣的一個反饋?

一、三元鋰電池或將再爆發

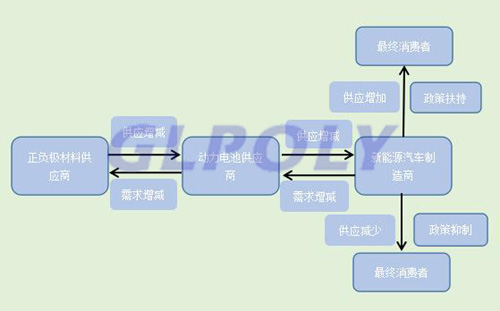

首先,我們知道新能源汽車行業是產業鏈的終端行業,上游有新能源汽車零部件,包括主要零部件動力電池行業,而動力電池行業上游則是電池材料行業,包括正負極材料供應商,因此終端行業的需求變化都會影響到這個產業鏈的需求變化。

而新能源汽車行業可以說是處在初生階段,2016年新能源汽車銷量僅約50萬輛,占比總汽車銷量不足2%,而且可替代品太多,行業仍需政府引導。2017年前10個月,政府出臺了多達30多項新能源汽車(包括純電動和插混動)行業的政策。

以下為新能源汽車產業鏈對政策的反饋圖,在政策(扶持或是抑制)影響下,新能源汽車上中下游供需產生了變化。

在新能源汽車制造領域,參與者比如比亞迪(01211)、宇通客車以及五龍電動車等,龍頭要看比亞迪,2017年上半年該公司在新能源汽車領域的市場份額約19.5%。受到2016年12月份新的補貼政策影響,2017年上半年比亞迪的新能源汽車銷量有所下滑,該板塊收入僅小幅上漲2.1%,而2016年度該板塊銷量同比增長達69.85%,收入同比增長80.97%。

在新能源汽車制造領域,參與者比如比亞迪(01211)、宇通客車以及五龍電動車等,龍頭要看比亞迪,2017年上半年該公司在新能源汽車領域的市場份額約19.5%。受到2016年12月份新的補貼政策影響,2017年上半年比亞迪的新能源汽車銷量有所下滑,該板塊收入僅小幅上漲2.1%,而2016年度該板塊銷量同比增長達69.85%,收入同比增長80.97%。

在動力鋰電池領域,參與者主要有贛鋒鋰業,億緯鋰能以及港股公司天能動力(00819),當然比亞迪和五龍電動車也有鋰電池的業務。億緯鋰能是鋰亞電池供應龍頭,2016年及2017年上半年該產品收入增長均超過150%,而天能動力是三元鋰電池后起之秀,在2017年上半年鋰電池業務增長達57.7%。

智通財經APP了解到,今年以來,三元正極材料價格一直上漲,而磷酸鐵鋰正極材料、隔膜、電解液價格均出現明顯下滑,這也難怪生產三元鋰電池的企業,比如億緯鋰能和天能動力,即使在下游補貼政策出現不利因素,也具有較高的增長業績了。

在2017年多批《新能源汽車推廣應用推薦車型目錄》中,約有70%的乘用車及專用車使用三元鋰電池作為動力。智通財經APP亦在2017年10月28日出了一篇《兩份銷售協議引發的思考:三元動力鋰電池的發展機會來了》的報告。

三元鋰電池具有比其他動力電池更高的能源密度,比如三元鋰電池的能量密度一般為200Wh/kg,續航里程可達300KM,磷酸鐵鋰電池能量密度一般為90-120Wh/kg,鈦酸鋰電池一般為85-185KM/kg,鈷酸鋰電池一般為135KM/kg左右。而且三元鋰電池的成本要比鈷酸鋰和鈦酸鋰成本要低。

就整個新能源汽車產業鏈的成本體系來說,上游的正極材料成本占鋰離子電池總成本的30-40%,而鋰離子電池成本占電動車總成本的40-60%。而有實力的生產型企業為了控制成本,有一般會選擇控制上下游的供應體系,比如比亞迪以及五龍電動車,全產業鏈生產。

而2018年新的補貼政策,250KM以上的補貼力度將大幅增加,終端行業的反射效果是三元鋰電池及三元材料行業的需求將大幅增加,或可能再有爆發性的增長。

二、行業龍頭大幅受益于多重政策優惠

我們忽略了一個重要的因素,實際上,除了政策補貼對新能源汽車的供需影響較大外,免征車輛購置稅也是不可忽視的一個重要因素。車輛購置稅是指購買汽車時所要交納的稅,購置稅額是征收汽車售價(不含稅價)的10%,稅率為10%。

比如在入選的純電動乘用車中,比亞迪的續航能力是最強的,達到400KM,吉利的K22為158KM,華晨汽車的EV180為155KM,北京汽車的EU300為300KM。在插混動乘用車,比亞迪續航能力仍是最強的,為80KM,最弱為長安福特,為52KM,其中華晨寶馬的全新BMW5系為61KM。而且比亞迪免征車輛購置稅的e5和秦EV均達到2018年新補貼政策第五檔要求,宋EV則達到第四檔要求。

綜上看來,政府對新能源汽車的各項優惠政策門檻提高了,但補貼力度也加大了,未來或將進入強者俞強,弱者出局的局面。就整個產業鏈來說,新能源汽車龍頭比亞迪最先受益,而中上游三元動力電池及三元材料供應商,特別是龍頭企業,或將迎來業績爆發。

不過2018年又有一個新的補貼政策方案出來,對新能源車的要求比2016年12月份修訂的更為嚴格,其中有一點非常重要,即對新能源汽車續航里程150公里以下的產品補貼將為零,并將原先的三檔補貼變更為五檔。

值的注意的是,新的補貼方案和2017年(2016年12月份修訂)的補貼方案具有一定的差異,其中2017年的補貼方案財政補貼是縮水的,但2018年的卻是大幅度增加的,對于有能力、有技術的企業來說,這無疑是一種巨大的激勵政策。

但上述兩個補貼方案較之前門檻都是提高的,如果政策效果與行業反應具有時差,那么2018年新能源汽車新的補貼方案是否重演2017年的增長路徑呢?行業會有怎樣的一個反饋?

一、三元鋰電池或將再爆發

首先,我們知道新能源汽車行業是產業鏈的終端行業,上游有新能源汽車零部件,包括主要零部件動力電池行業,而動力電池行業上游則是電池材料行業,包括正負極材料供應商,因此終端行業的需求變化都會影響到這個產業鏈的需求變化。

而新能源汽車行業可以說是處在初生階段,2016年新能源汽車銷量僅約50萬輛,占比總汽車銷量不足2%,而且可替代品太多,行業仍需政府引導。2017年前10個月,政府出臺了多達30多項新能源汽車(包括純電動和插混動)行業的政策。

以下為新能源汽車產業鏈對政策的反饋圖,在政策(扶持或是抑制)影響下,新能源汽車上中下游供需產生了變化。

在動力鋰電池領域,參與者主要有贛鋒鋰業,億緯鋰能以及港股公司天能動力(00819),當然比亞迪和五龍電動車也有鋰電池的業務。億緯鋰能是鋰亞電池供應龍頭,2016年及2017年上半年該產品收入增長均超過150%,而天能動力是三元鋰電池后起之秀,在2017年上半年鋰電池業務增長達57.7%。

智通財經APP了解到,今年以來,三元正極材料價格一直上漲,而磷酸鐵鋰正極材料、隔膜、電解液價格均出現明顯下滑,這也難怪生產三元鋰電池的企業,比如億緯鋰能和天能動力,即使在下游補貼政策出現不利因素,也具有較高的增長業績了。

在2017年多批《新能源汽車推廣應用推薦車型目錄》中,約有70%的乘用車及專用車使用三元鋰電池作為動力。智通財經APP亦在2017年10月28日出了一篇《兩份銷售協議引發的思考:三元動力鋰電池的發展機會來了》的報告。

三元鋰電池具有比其他動力電池更高的能源密度,比如三元鋰電池的能量密度一般為200Wh/kg,續航里程可達300KM,磷酸鐵鋰電池能量密度一般為90-120Wh/kg,鈦酸鋰電池一般為85-185KM/kg,鈷酸鋰電池一般為135KM/kg左右。而且三元鋰電池的成本要比鈷酸鋰和鈦酸鋰成本要低。

就整個新能源汽車產業鏈的成本體系來說,上游的正極材料成本占鋰離子電池總成本的30-40%,而鋰離子電池成本占電動車總成本的40-60%。而有實力的生產型企業為了控制成本,有一般會選擇控制上下游的供應體系,比如比亞迪以及五龍電動車,全產業鏈生產。

而2018年新的補貼政策,250KM以上的補貼力度將大幅增加,終端行業的反射效果是三元鋰電池及三元材料行業的需求將大幅增加,或可能再有爆發性的增長。

二、行業龍頭大幅受益于多重政策優惠

我們忽略了一個重要的因素,實際上,除了政策補貼對新能源汽車的供需影響較大外,免征車輛購置稅也是不可忽視的一個重要因素。車輛購置稅是指購買汽車時所要交納的稅,購置稅額是征收汽車售價(不含稅價)的10%,稅率為10%。

和補貼政策一樣,新能源汽車的免征購置稅在續航里程上也有一定要求,比如在乘用車領域,純電動的續航里程要達到150KM,插混動工況法要達到50KM等。我們以最近公布的第十四、十五批免征車輛購置稅的新能源汽車作為研究對象,入選的純電動乘用車續航里程在150-400KM之間,純電動客車續航里程集中在200-500KM之間,插混動乘用車續航里程在50-80KM之間。

比如在入選的純電動乘用車中,比亞迪的續航能力是最強的,達到400KM,吉利的K22為158KM,華晨汽車的EV180為155KM,北京汽車的EU300為300KM。在插混動乘用車,比亞迪續航能力仍是最強的,為80KM,最弱為長安福特,為52KM,其中華晨寶馬的全新BMW5系為61KM。而且比亞迪免征車輛購置稅的e5和秦EV均達到2018年新補貼政策第五檔要求,宋EV則達到第四檔要求。

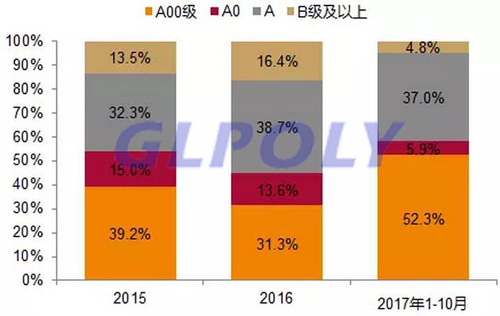

不過有一點需要注意,目前大部分新能源汽車制造商在續航里程上還達不到政策要求,2017年前10個月,國內純電動乘用車的累計銷量近30萬輛,其中A00級純電動汽車銷量為占比66%,而A00級(德系標準,按軸距和發動機排量分為A00/A0/A/B/C/D六個等級)的純電動汽車續航里程一般在200KM以下。

綜上看來,政府對新能源汽車的各項優惠政策門檻提高了,但補貼力度也加大了,未來或將進入強者俞強,弱者出局的局面。就整個產業鏈來說,新能源汽車龍頭比亞迪最先受益,而中上游三元動力電池及三元材料供應商,特別是龍頭企業,或將迎來業績爆發。

此文關鍵詞:

2018 新能源汽車 補貼 方案